復(fù)盤(pán)LME銅的價(jià)格可以很明顯的劃分為三個(gè)階段:一��、以2003年的低點(diǎn)為節(jié)點(diǎn)��,在此之前銅的價(jià)格波動(dòng)較小,維持在3000美元/噸的范圍內(nèi)���,在2003年之后走出一波快速上升的牛市��;二���、2003年之后,直到2013年����,其中經(jīng)歷了2005~2006年、2009~2011年初的兩輪大牛市和緊隨著的長(zhǎng)達(dá)5年左右的熊市���;三�����、2016年至今�,波動(dòng)率再一次明顯降低��,大致在4000—7500美元/噸的價(jià)格范圍內(nèi)波動(dòng)��。日內(nèi)LME銅價(jià)創(chuàng)下近期新高����,銅和黃金分道揚(yáng)鑣�。

一�����、銅的需求先看中國(guó)�,再反應(yīng)海外復(fù)蘇預(yù)期

“做基本金屬需要時(shí)刻關(guān)注需求的變化”。大體上來(lái)看���,全球GDP增速的快速上升階段往往對(duì)應(yīng)著銅價(jià)的上漲�����,在后疫情時(shí)代中國(guó)GDP增長(zhǎng)對(duì)世界總值的貢獻(xiàn)占比是最大的,因此全球銅價(jià)走勢(shì)與國(guó)內(nèi)經(jīng)濟(jì)情況高度相關(guān)�����。銅的需求接近有一半在中國(guó)�����,其中��,國(guó)內(nèi)絕大部分需求與基建和房地產(chǎn)相關(guān),這也是中國(guó)經(jīng)濟(jì)動(dòng)能的傳統(tǒng)引擎��。

從2009年之后����,中國(guó)經(jīng)濟(jì)周期的拐點(diǎn)往往能夠同步或領(lǐng)先于銅價(jià)拐點(diǎn)。長(zhǎng)端利率通常是觀察經(jīng)濟(jì)周期變化的更加高頻的數(shù)據(jù)�,包含了市場(chǎng)參與者對(duì)未來(lái)經(jīng)濟(jì)的預(yù)期。以我國(guó)十年期的國(guó)債來(lái)看�����,除了在2013年下半年由于錢(qián)荒而導(dǎo)致的利率升高���,在大部分時(shí)期�����,到期收益率與銅價(jià)呈現(xiàn)較強(qiáng)的正相關(guān)性��。今年一季度國(guó)家電網(wǎng)發(fā)文��,為貫徹中央關(guān)于加快新型基礎(chǔ)設(shè)施建設(shè)進(jìn)度要求��,成立“新基建”工作領(lǐng)導(dǎo)小組�,將公司固定資產(chǎn)投資額由年初計(jì)劃的4186億元調(diào)增至4600億元,重點(diǎn)向特高壓����、新能源汽車充電樁、數(shù)字基礎(chǔ)設(shè)施等領(lǐng)域傾斜���。

二����、 基建拉動(dòng)對(duì)銅需求影響:基本盤(pán)

特高壓產(chǎn)業(yè)包括電源����、電工裝備、用能設(shè)備和原材料等�。產(chǎn)業(yè)鏈長(zhǎng),帶動(dòng)力強(qiáng)���。在產(chǎn)業(yè)鏈上銅覆鋼電網(wǎng)鋪設(shè),變壓器等電氣設(shè)備和輸變電安裝有利于銅需求的增長(zhǎng)�����。新基建領(lǐng)域涉及5G基站��,大數(shù)據(jù)中心和工業(yè)互聯(lián)網(wǎng)等領(lǐng)域用電需求很大,對(duì)電網(wǎng)用銅的需求有明顯拉動(dòng)��。據(jù)安泰科測(cè)算�,單個(gè)超大型數(shù)據(jù)中心用銅量將達(dá)到2768噸,主要用在電線電纜���,機(jī)柜設(shè)備和制冷設(shè)備等�。

拜登計(jì)劃未來(lái)十年內(nèi)投入1.3萬(wàn)億美元��,包括交通運(yùn)輸�����、智慧城市�����、能源���、水利�、學(xué)校����、網(wǎng)絡(luò)等多領(lǐng)域投資�?���;ú糠值膶?shí)施包括建材、鐵路���、公用事業(yè)����、房地產(chǎn)���、學(xué)校及寬帶網(wǎng)絡(luò)�����。新能源行業(yè)發(fā)展有望加速��,拜登對(duì)美國(guó)電動(dòng)車普及規(guī)劃利好未來(lái)全球銅的需求�����。

三、新能源汽車及充電樁對(duì)銅需求影響:總量不大���,但有增量意義

新能源汽車單車用銅量遠(yuǎn)高于傳統(tǒng)汽車����,目前混合動(dòng)力電池需要用銅60公斤/輛,純電動(dòng)至少需要用銅83公斤/輛(其中電動(dòng)巴士的銅使用量介于224-369公斤/輛���,純電動(dòng)新能源汽車用銅量暫按100公斤/輛計(jì)算)����,作為對(duì)比����,普通汽車耗銅量約為20千克。目前我們推測(cè)新能源車產(chǎn)量大致100萬(wàn)輛����,大致用銅量11萬(wàn)噸左右,汽車生產(chǎn)用銅量總計(jì)約100萬(wàn)噸左右���,但未來(lái)仍有望引來(lái)50萬(wàn)噸的銅新增需求���。

根據(jù)《電動(dòng)汽車充電基礎(chǔ)設(shè)施發(fā)展指南(2015~2020年)》中的目標(biāo),到2020年新增集中式充換電站超過(guò)1.2萬(wàn)座,分散式充電樁超過(guò)480萬(wàn)個(gè)��,以滿足全國(guó)500萬(wàn)輛電動(dòng)汽車充電需求�����。但是截止到2020年5月國(guó)內(nèi)公共充電樁保有量為55萬(wàn)臺(tái)�����,私人充電樁保有量為74.9萬(wàn)臺(tái)�����,相較于480萬(wàn)臺(tái)的目標(biāo)量相差較遠(yuǎn)���。

根據(jù)行業(yè)數(shù)據(jù)�,充電樁的安裝將帶來(lái)新增的銅需求�����,其中直通公共充電站內(nèi)充電樁用銅量達(dá)780千克/臺(tái)���,私人充電樁和交通公共充電樁用銅量大致5-30千克每臺(tái)�����,機(jī)構(gòu)預(yù)計(jì)充電樁的新增安裝將在未來(lái)5年逐步帶來(lái)1-4萬(wàn)噸的銅需求增量�。

但客觀的說(shuō)�����,銅的需求基本盤(pán)仍在傳統(tǒng)領(lǐng)域�,新基建對(duì)銅消費(fèi)絕對(duì)量的帶動(dòng)意義有限,我們關(guān)注到傳統(tǒng)制造領(lǐng)域?qū)|(zhì)量要求的提升或?qū)?lái)更大的銅需求增長(zhǎng)����。以空調(diào)產(chǎn)業(yè)為例,最近國(guó)家標(biāo)準(zhǔn)化委員會(huì)公布了關(guān)于空調(diào)能效等級(jí)提升的要求�����,目前40%以上的市場(chǎng)銷售空調(diào)產(chǎn)品不達(dá)市場(chǎng)準(zhǔn)入門(mén)檻���,該能效等級(jí)要求的提升能效比的解決路徑就包括內(nèi)機(jī)冷凝器及外機(jī)散熱器體積增加���,意味著需要更厚的管壁和更粗的管體。但這種類型的需求增長(zhǎng)仍需要較長(zhǎng)時(shí)間兌現(xiàn)�。

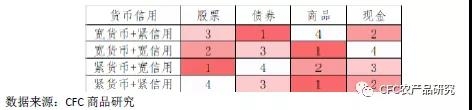

對(duì)于目前的市場(chǎng),我們更需要相信宏觀的力量,在緊貨幣,寬信用的周期里��,金融市場(chǎng)有望全面RISK-ON, 基本金屬或迎來(lái)上漲���。

貨幣信用周期的定義:我們以10年期國(guó)債到期收益率作為貨幣寬緊的指標(biāo)�,如果其到期收益率下行��,則定義為寬貨幣�,到期收益率上行,則定義為緊貨幣�����。以社融存量增速作為信用寬緊的指標(biāo)�,社融存量增速上行,則定義為寬信用�����,社融存量增速下行����,則定義為緊信用。

“貨幣”反映銀行間的市場(chǎng)流動(dòng)性��,“信用”反映實(shí)際融資增速的變化,兩者的輪動(dòng)搭配是金融周期與經(jīng)濟(jì)周期的錯(cuò)配結(jié)果����。在“寬信用”階段商品往往容易走牛,“緊信用”階段商品表現(xiàn)往往承壓����,背后是經(jīng)濟(jì)的修復(fù)與加速����,總需求的釋放引領(lǐng)商品價(jià)格的走強(qiáng)。目前��,中國(guó)似已進(jìn)入“緊貨幣+寬信用”的階段�����,海外疫苗加速落地的消息強(qiáng)化了國(guó)外經(jīng)濟(jì)修復(fù)的預(yù)期�,中外或在未來(lái)呈現(xiàn)一定的需求共振,商品價(jià)格或迎來(lái)順周期的上漲��。

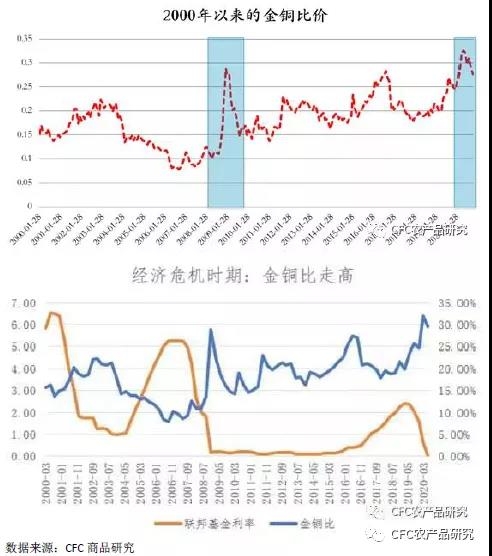

金銅比是一個(gè)比金油比更好的危機(jī)指標(biāo)��,它極為敏感地反映了市場(chǎng)對(duì)全球經(jīng)濟(jì)��,特別是美國(guó)經(jīng)濟(jì)的復(fù)蘇預(yù)期,與美國(guó)GDP聯(lián)系緊密��。在經(jīng)濟(jì)危機(jī)時(shí)期��,金銅比中的銅完全對(duì)沖了黃金的工業(yè)屬性�,剩下的是黃金對(duì)利率的敏感性,充裕的流動(dòng)性將金銅比價(jià)推升到一個(gè)非常高的水平���,因此金銅比在統(tǒng)計(jì)上跟美債保持著較顯著的相關(guān)關(guān)系���。

后危機(jī)時(shí)代,風(fēng)險(xiǎn)偏好回歸之后��,我們關(guān)注到美國(guó)10年期國(guó)債收益率緩步抬升���,實(shí)際利率同比走高是本輪黃金下跌的主要原因�����。RISK ON的口號(hào)也喊出了金銅比價(jià)向下修復(fù)的趨勢(shì)�����,在日內(nèi)極致體現(xiàn)為黃金和滬銅走出兩個(gè)完全相反的單邊行情��。

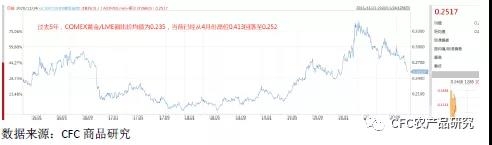

四�、歷史的分叉往往源于不起眼的橫截面

過(guò)去5年,COMEX黃金/LME銅比價(jià)均值為0.235����,當(dāng)前已經(jīng)從今年4月初的高位0.413回落至0.252,隨著全球經(jīng)濟(jì)���,特別是海外需求的復(fù)蘇金銅比有望進(jìn)一步向均值水平靠近�。按照黃金1800美元每盎司的價(jià)格簡(jiǎn)單推算�����,LME銅價(jià)有望升至7600美元/噸��。