農(nóng)業(yè)農(nóng)村部2020年10月規(guī)模定點屠宰企業(yè)數(shù)據(jù)顯示,環(huán)比增加11.5%���,同比增加36.1%���,全國生豬出欄量已經(jīng)開始逐步回升。隨著生豬及能繁母豬存欄持續(xù)恢復(fù)���,未來生豬出欄一定是逐漸恢復(fù)的態(tài)勢�,價格下行周期不變�,但在ASF長期存在的情況下,具體恢復(fù)速度及時間仍需觀察���,尤其北方地區(qū)在冬季寒冷干燥的情況下疫情較為高發(fā)����,而南方地區(qū)在夏季潮濕悶熱的情況下容易高發(fā)����。另外�����,曾祖代及祖代產(chǎn)能恢復(fù)緩慢,母豬存欄結(jié)構(gòu)緩慢調(diào)整����。

青松農(nóng)牧數(shù)據(jù)顯示,正常年份下有效后備母豬占能繁母豬比例在25%-30%�����,目前受高利潤影響�����,后備母豬占比能達(dá)到40%���,比非瘟前增長了10%-15%�。根據(jù)母豬繁育周期�����,從50kg選入后備到240天配種大概需要5個月左右時間����。在不考慮冬季北方疫情大量爆發(fā)的前提下,當(dāng)前后備母豬群的增量將影響未來5個月能繁母豬增量在10%-15%�����,平均到每月增速在3%。若考慮冬季疫情再次發(fā)生��,則會導(dǎo)致較高的母豬流轉(zhuǎn)率����,當(dāng)前后備母豬的增量將會被高流轉(zhuǎn)率吞掉,因而我們分別根據(jù)涌益咨詢及青松農(nóng)牧2019年11月-2020年10月的環(huán)比增速同比例推算���。根據(jù)統(tǒng)計局能繁母豬歷史數(shù)據(jù)推算��,兩種情況下導(dǎo)致能繁母豬數(shù)量變化如下表所示(單位:萬頭)

注:考慮冬季疫情1為涌益數(shù)據(jù)���,2為青松農(nóng)牧數(shù)據(jù);2021年下半年預(yù)測略有偏差�,后期隨時修正

在不考慮疫情的情況下,2021年3-4月母豬存欄可恢復(fù)至正常年份的3400萬頭左右���。在考慮冬季疫情1的情況下�����,2021年母豬存欄很難達(dá)到往年水平�,在考慮疫情2的情況下�����,2021年6-7月母豬存欄可恢復(fù)至往年水平�����。

從能繁母豬存欄到生豬出欄仍需要10個月左右的時間�,其中母豬存欄結(jié)構(gòu)及生產(chǎn)效率、生豬出欄季節(jié)性特點均會對最后出欄情況產(chǎn)能影響�����。

1���、母豬存欄結(jié)構(gòu)及生產(chǎn)效率

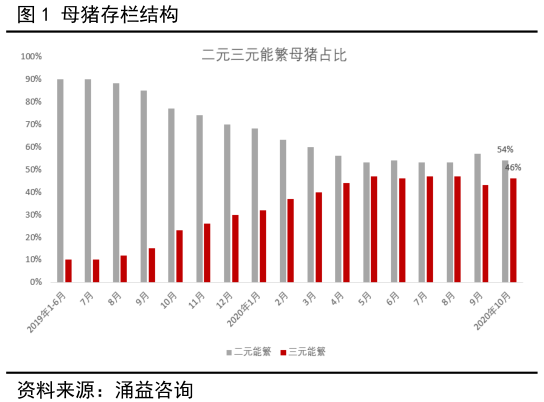

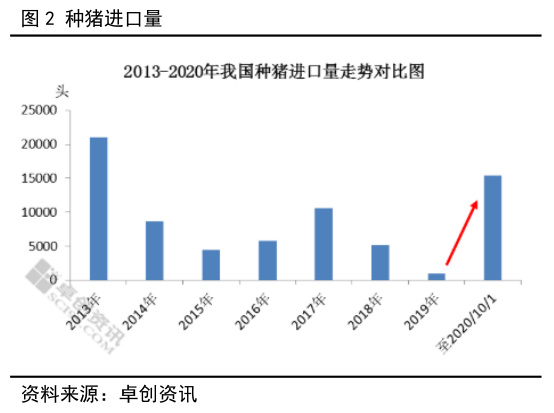

受曾祖代及祖代產(chǎn)能不足影響���,二元母豬供不應(yīng)求,因而市場上有大量三元商品豬豬作為能繁母豬使用�����,截止10月底���,二元母豬占比為54%�����,三元為46%���。隨著后期引種量的回升����,能繁母豬供不應(yīng)求情況將逐步緩解�,卓創(chuàng)數(shù)據(jù)顯示,截至10月底�����,國內(nèi)引入純種豬進(jìn)境數(shù)量高達(dá)15438頭�����,創(chuàng)近五年來數(shù)據(jù)新高����,直追2013年數(shù)據(jù)高點。從純種豬引進(jìn)到產(chǎn)出二元仔豬大概需要2年時間,也就是到2022年二元母豬供應(yīng)量才能完全恢復(fù)����,在此期間��,三元母豬仍會占據(jù)一定的比例�����。

二元與三元母豬主要性能差異體現(xiàn)在配種率��、分娩率及仔豬斷奶成活率����,最終導(dǎo)致PSY及MSY的差異。我們假定二元PSY平均水平為19�,三元為13,未來一段時間二元在母豬群的占比長期維持在50%-60%震蕩�����。

2��、生豬出欄季節(jié)性特點

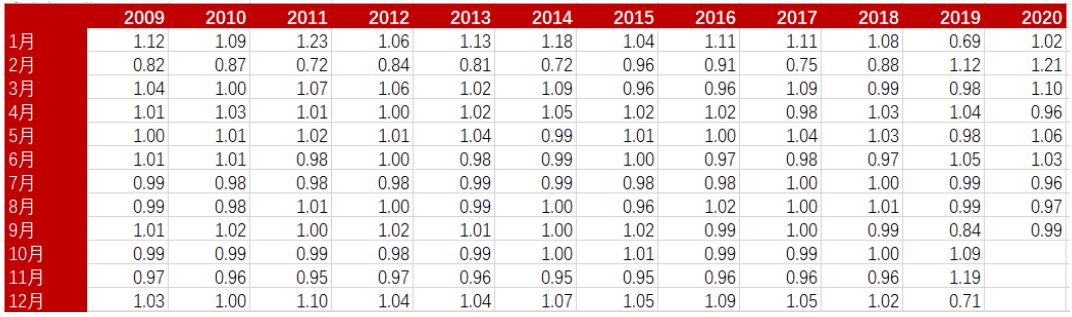

每年受節(jié)氣���、節(jié)日等因素影響�����,豬肉消費存在一定的季節(jié)性趨勢�。非瘟前,我國生豬屠宰后基本以鮮銷為主�����,因而可以根據(jù)每月定點企業(yè)屠宰量數(shù)據(jù)得出消費的季節(jié)因子����,如下表所示:

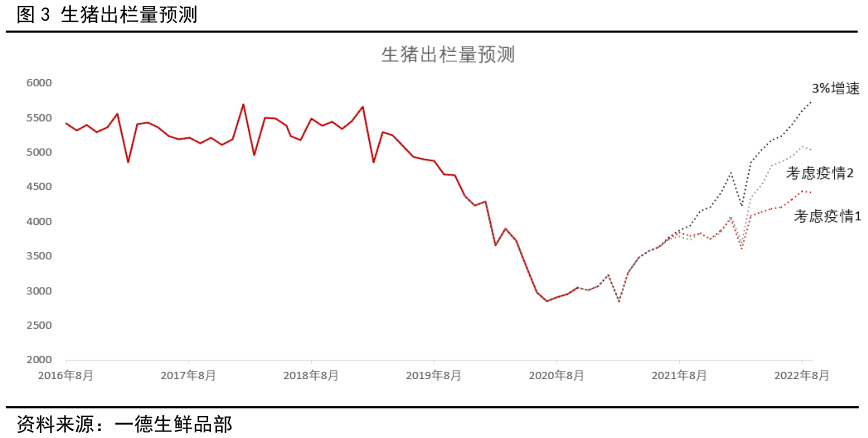

考慮以上各類因素,能繁母豬以年出欄2胎計算���,帶入當(dāng)期的二三元母豬占比及MSY��,在此基礎(chǔ)上根據(jù)屠宰消費季節(jié)性�,計算出對應(yīng)6個月后生豬出欄情況����。從預(yù)測數(shù)據(jù)來看,2020年8月生豬出欄量開始回升���,春節(jié)后受消費影響��,生豬出欄及屠宰量有明顯下滑��,是季節(jié)性因素使然�,整體出欄回升情況不變。2021年生豬出欄仍不能達(dá)到往年正常水平�,生豬供應(yīng)仍偏緊為主����,均價預(yù)計仍在20元/kg以上運(yùn)行。