今日特評

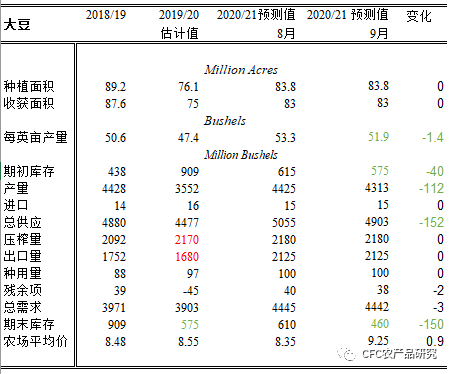

在8月的供需報告中�����,USDA僅將美豆單產(chǎn)下調(diào)至51.9��,不及此前市場平均預期的51.8���,美豆新季庫存也基本落在市場平均預期之中,看似沒有超預期利好����,但其中暗藏玄機���。

美豆供需平衡表

來源:USDA,中信建投期貨

隱藏信息1:新季出口及壓榨的上調(diào)潛力

此前市場對2020/21年度美豆庫存的4.65億蒲的平均預期��,是建立在新季壓榨及出口上調(diào)的假設下的����。然而,由于2019/20年度出口及壓榨上調(diào)幅度超預期�,舊季庫存降幅較大,導致新季美豆在出口及壓榨均未調(diào)整的情況下結(jié)轉(zhuǎn)庫存仍降至4.6億蒲式耳的低位����。

在中美第一階段貿(mào)易協(xié)議框架下,近期中國無視價格持續(xù)采購美豆�,市場對新年度中國進口需求的預估高達1.03-1.1億噸,但USDA在8月報告維持9900萬噸預估不變���,預計后期美豆新季出口進一步上調(diào)至21.75億蒲并非難事���。

此前中國的旺盛買需幾近掏空巴西大豆庫存,近期巴西經(jīng)歷了谷物價格的大幅上漲�,壓榨預計也將受到較大影響����。阿根廷雖然國內(nèi)庫存尚可��,但多集中在農(nóng)戶手中����,高通脹背景下農(nóng)戶將大豆視為保值的較好標的����,惜售導致了過去幾個月阿根廷壓榨的下滑,預計中短期難有改善�����。在南美壓榨受到原料供應限制的情況下��,預計新季美豆壓榨仍有發(fā)揮空間�。

USDA在8月報告中對新季出口及壓榨的欲調(diào)還休,留給了市場較好的想象空間�,我們預計美豆2020/21年度4億蒲式耳的期末庫存并不難見到。在上個月將單產(chǎn)一步到位調(diào)整到53.3的高位以求利空快速出盡后�����,USDA似乎越來越深刻地理解到了利好更要細水長流的道理。

隱藏信息2:可能下調(diào)的新季種植面積

除了出口及壓榨項之外���,另一個可能有調(diào)整需求的項目在于美豆新季種植面積。USDA的另一分支機構(gòu)FSA公布了美國最新的休耕面積數(shù)據(jù)���,由參與美國作物保險的農(nóng)戶上報�����。數(shù)據(jù)顯示����,美國2020年休耕面積1007.2萬英畝�,高于8月報告的 899.1 萬英畝�����。

其中��,截至9月1日����,美豆未播種面積為145.1萬英畝,美豆播種面積(含播種失敗面積)為8145.5萬英畝�����。但因上報數(shù)據(jù)的農(nóng)戶未能100%覆蓋����,實際的美豆播種面積應高于該統(tǒng)計����。當前市場對 FSA 數(shù)據(jù)有兩種解讀:一種解讀是總面積接近 USDA 在 6 月末面積報告的預估���;另一種解讀則是達科他、阿肯色等地區(qū)的休耕面積大于預期��。FSA的數(shù)據(jù)分歧較大��, USDA 將于 10 月報告中更新面積����,可能下調(diào)的種植面積或成為未來潛在利好。

報告發(fā)布后美豆繼續(xù)走高��,市場出現(xiàn)一些陰謀論的論調(diào):“USDA畢竟是為美國服務的”“嗅到了一絲04年和08年的味道”……但不得不承認�����,在四季度美豆獨家供應且中美第一階段貿(mào)易協(xié)議采購進度偏慢的背景下�,華爾街資本確實有逼倉中國油廠的實力����。

因美豆收割低點尚未出現(xiàn),在近一個月美豆的快速上漲中�����,國內(nèi)油廠未點價者眾多�����,正如國內(nèi)尚未點價的豆粕貿(mào)易商�。從今天的美豆走勢來看,1000美分很可能并非終點�����,更何況后期還有拉尼娜背景下南美干旱的炒作。若美豆?jié)q勢繼續(xù)超出預期�����,很多油廠將不得不在資金的逼倉中被迫高位點價���。而至于國內(nèi)對美豆的采購���,為了完成中美第一階段協(xié)議,價格再高也不得不含淚進行����,最終這些成本將轉(zhuǎn)嫁到誰身上,豆粕貿(mào)易商和下游需求終端應該最清楚了�����。

建投觀察

【油脂】

USDA報告后�����,市場交易對未來平衡表的調(diào)整預期�����,美豆站上1000美分,對內(nèi)盤油脂及粕類市場形成較好提振����。隨著本周市場情緒回暖,上周流出的油脂資金重新流入��,近6.5萬手的增倉推動P01合約大漲逾4%����,豆油及菜油也獲得較好的漲幅,但高榨利限制豆粕漲幅���。在當前的高位下,單純的資金驅(qū)動而無實質(zhì)利好推動��,油脂上漲的持續(xù)性有待觀察����,建議油脂單邊謹慎操作,繼續(xù)等待01豆棕價差回調(diào)做擴的機會��。

【玉米】

臺風肆虐過后��,玉米缺口信仰再次被加強�,近日亦有資金方高調(diào)喊話玉米缺口一億噸,市場情緒如烈火烹油。國家糧油中心表示結(jié)轉(zhuǎn)到10月后仍有3000-3500萬噸���,有利于緩解供求矛盾��,然而在當前的氛圍中��,玉米開秤出現(xiàn)惜售的可能性較高��,貿(mào)易商看漲信心回歸也成為近期玉米維持高位的底氣�����。從遠期看�����,未來供需格局的關注重點在于進口和替代品的補充以及渠道庫存和投機參與����,資金方的入局將進一步加劇玉米價格大幅波動���,缺口邏輯的演繹或提前透支���,壓縮未來空間�����。從近期看���,在看漲和惜售情緒支撐下,本年度玉米銷售進度可能被拉長�,短線玉米仍將維持強勢。